2018 é o ano da stablecoin. (Se você não estiver familiarizado com este termo, comece lendo este excelente resumo do meu amigo Haseeb Qureshi.) Um punhado de stablecoins levantou fundos significativos recentemente, dando a impressão de que o problema das stablecoins deve estar no caminho certo para ser resolvido. Certamente pelo menos um dos projetos que arrecadaram coletivamente centenas de milhões de dólares, ou uma das dezenas que ainda estão escondidas, irá produzir uma solução eficaz... certo?

Achamos que essa impressão é uma ilusão. Muitos esqueceram as tentativas proeminentes das stablecoins do passado, que falharam . (Alguns consideram o Tether um fracasso, dada a aparente falta de confiança que conquistou no ecossistema, e especulamos que o valor de mercado do Tether seria substancialmente maior se fosse uma solução mais confiável, mas obviamente é a melhor e mais bem-sucedida stablecoin que foi feita e distribuída até agora!) A razão pela qual passamos por todo o esforço para projetar outro protocolo de stablecoin é que estamos convencidos de que todas as tentativas existentes provavelmente falharão também. Líderes do ecossistema de criptomoedas estão cientes da necessidade de uma stablecoin há anos. O incentivo financeiro para criar a stablecoin vencedora é imenso. O projeto de protocolo econômico desse tipo é difícil – se fosse fácil, teria sido resolvido anos atrás.

Alguns dizem que esses novos projetos atualizarão seus planos, copiarão o trabalho uns dos outros e todos chegarão a protocolos funcionais antes do lançamento. Achamos que isso é excessivamente otimista. Como o projeto de protocolo econômico é difícil, uma equipe sem o conhecimento para projetar um protocolo livre de falhas ao longo de vários meses pode simplesmente ser incapaz de entender tudo o que precisa ser entendido para tomar todas as decisões finais relevantes do projeto e chegar a algo funcional. Se uma equipe tivesse projetado um mecanismo de consenso falho para uma nova plataforma de smart contract, mas acreditasse que era sólido o suficiente para arrecadar milhões de dólares, você confiaria neles para corrigir as falhas mais tarde? E mesmo que essas equipes tenham o conhecimento necessário para ter sucesso, em muitos casos eles se encontrarão em uma confusão quando descobrirem que o token que eles pré-venderam para dezenas ou centenas de investidores não é tão semelhante ao token que eles venderiam. Em última análise, precisam construir, obrigando-os a violar ou renegociar contratos legais e sociais para girar.

Para avaliar corretamente quais designs de stablecoin têm potencial para funcionar – o que a indústria realmente precisa ser capaz de fazer agora – você precisará entender alguns princípios importantes e estar disposto a gastar um tempo considerável aplicando-os.

###Fixação da Taxa de Câmbio###

Todo design de stablecoin proposto até o momento está implementando uma paridade cambial, que é quando a taxa de câmbio de uma moeda é estabilizada a outra. É importante entender os fundamentos das paridades das taxas de câmbio para avaliar os designs de stablecoin.

Os países de renda média costumam atrelar suas moedas às moedas mais proeminentes para manter um poder de compra estável. Então, de certa forma, as stablecoins são apenas uma tecnologia antiga sendo portada para um novo domínio.

Para entender a paridade da moeda, você precisa de três conceitos básicos: buy walls, sell walls e arbitragem.

Uma buy wall é quando um participante do mercado está disposto a comprar uma quantidade muito grande de um ativo por um único preço. Por exemplo, suponha que Alice estivesse disposta a comprar até 1.000.000 BTC no GDAX pelo preço de mercado atual, digamos US$ 10.000 cada - ou seja, ela havia postado uma ordem de limite de 1.000.000 BTC a US$ 10.000, onde a negociação mais recente também havia sido de US$ 10.000 . Agora suponha que Bob quisesse vender 1.000 BTC no GDAX pela melhor taxa que pudesse obter. Ele publica uma ordem de venda de mercado para 1.000 BTC. Alice e Bob seriam combinados, e Alice compraria todos os 1.000 BTC de Bob por US$ 10.000 cada. Alice ainda teria 999.000 BTC para comprar a US$ 10.000 cada. Se Carol quisesse vender 1.000 BTC pelo melhor preço disponível, ela também seria correspondida com Alice, e Alice agora teria 998.000 à venda. O preço de mercado - o preço da negociação mais recente - permaneceria em US$ 10.000. Até que os participantes do mercado vendessem 1.000.000 de BTC no total para Alice, o preço de mercado não poderia cair. Uma buy wall recebe o nome pela forma tomada no gráfico, market depth:

######Uma buy wall no GDAX - difícil mover o preço de mercado para baixo######

######Uma buy wall no GDAX - difícil mover o preço de mercado para baixo######

Uma sell wall é o mesmo que uma buy wall, mas ao contrário. Em vez de impedir que o preço de mercado caia, ele impede que ele suba:

######Uma sell wall no GDAX - difícil mover o preço de mercado para cima######

######Uma sell wall no GDAX - difícil mover o preço de mercado para cima######

A arbitragem é um conceito simples, mas às vezes incompreendido. Não significa apenas comprar na baixa e vender na alta; significa comprar na baixa e vender na alta ao mesmo tempo . Suponha que David possa comprar 1 BTC por US$ 10.000 no GDAX e, simultaneamente , vender 1 BTC por US$ 10.100 no Gemini. Ele termina com a mesma posição no BTC e ganhou $ 100. Sua compra no GDAX aumentará o preço de mercado (desde que não haja uma sell wall) e diminuirá o preço no Gemini (desde que não haja uma buy wall). Essa ação simples, que vem com um forte incentivo econômico, mantém os preços em todas as exchanges de BTC relativamente uniformes.

Se o que acabei de dizer não fez sentido, você vai querer pesquisar um pouco no Google, passar algum tempo pensando, reler algumas vezes, perguntar a seus amigos ou o que for necessário até que você possa ler e tenha a experiência do “sim, faz sentido”, antes que o resto disso se acumule. Por favor, tome o tempo para fazer isso! Precisamos de mais pessoas equipadas para pensar claramente sobre stablecoins :)

Para atrelar a moeda A à moeda B, uma parte só precisa fazer duas coisas: (1) manter uma buy wall no mercado entre a moeda A e a moeda B em uma única bolsa e (2) manter uma sell wall no mercado entre a moeda A e a moeda B nessa bolsa. Essas buy e sell walls mantêm o preço de mercado na bolsa fixo, desde que a parte não fique sem moeda A ou moeda B. Se outras bolsas tiverem preços de mercado diferentes em um determinado momento, os arbitradores comprarão simultaneamente uma troca e venda na outra para obter o lucro livre de risco. Isso aproxima o preço de mercado das outras bolsas em que a parte está mantendo as buy e sell walls, mas não move o preço na bolsa com as buy e sell walls , pois elas impedem que ele se mova. Como um resultado, os mercados entre a moeda A e a moeda B são levados ao mesmo preço da troca com as buy e sell Walls.

Agora podemos perguntar: Quando a paridade quebra? A resposta é simples: quando uma parte fica sem dinheiro para manter uma buy wall ou sell wall. Uma vez que não há limite em nenhum dos lados, o preço de mercado pode se mover nessa direção, assim como acontece com o BTC.

As paridades quebram? Sim! A história está repleta de paridades quebradas. Por exemplo, o baht tailandês (e depois várias outras moedas) na crise financeira asiática de 1997 e o histórico de preços do NuBits.

Quando uma nação atrela sua moeda a outra moeda, ela o faz:

(a) mantendo moeda estrangeira em reserva e usando-a para manter uma buy wall para sua moeda doméstica a um preço específico

(b) cunhando o máximo de sua moeda doméstica conforme necessário para manter um sell wall pelo mesmo preço, contra qualquer moeda estrangeira à qual esteja atrelado.

A parte (b) é a parte mais fácil, pois um banco central pode cunhar o quanto quiser de sua moeda doméstica. Já a parte (a) é a mais difícil - quando fica sem moeda estrangeira, ou decide não gastar mais de suas moedas estrangeiras em reserva para defender a paridade, não consegue mais manter o buy wall , e é isso que leva a paridades quebrando.

Isso significa que existem apenas duas características de uma taxa de câmbio tradicional que é preciso entender para prever se ela se manterá:

O valor total das moedas estrangeiras que a parte mantém em reserva.

Se a parte optará por gastar essas moedas mantendo uma buy wall.

Mais uma nuance importante é que, para atrelar a moeda A à moeda B, uma parte não precisa necessariamente manter a moeda B em reserva. Pode conter qualquer ativo valioso que tenha mercados líquidos e acessíveis. Por exemplo, uma nação pode manter ouro para atrelar sua moeda ao dólar. Contanto que esteja sempre disposto a pagar um dólar em ouro por uma unidade de sua moeda doméstica (ao preço de mercado atual do ouro em dólares), será capaz de estabilizar o preço de sua moeda em US$ 1.

Mais uma vez, encorajo você a fazer o que for necessário para poder ler a seção anterior e se sentir totalmente confortável com cada afirmação. A estrutura simples de duas peças acima é crucial para pensar em qualquer nova proposta de stablecoin e ajudou a equipe do Reserve a analisar dezenas de projetos em potencial que inventamos e encontramos.

###As três abordagens comuns das stablecoins###

Novamente, todas as propostas de stablecoins existentes estão implementando uma taxa de câmbio atrelada, normalmente ao USD. O trabalho que envolve a estabilização do poder de compra de uma moeda flutuante é significativamente mais complicado e provavelmente não é adequado para automação em smart contracts tão cedo, se for o caso.

Na política monetária, há um debate de longa data sobre o valor de “regras versus discrição” – se é melhor permitir que os humanos façam escolhas discricionárias sobre como gerenciar a oferta de dinheiro ou codificar regras fixas antecipadamente e segui-las de perto . Nações como os EUA, que modificam o poder de compra por meio da manipulação das taxas de juros (e de outras maneiras), precisam tomar um conjunto complicado de decisões que geralmente exigem discrição. As nações que atrelam suas moedas a outras moedas importantes geralmente têm o que é chamado de “currency board”, que apenas mantém reservas e as usa para comprar e vender sua moeda local – um processo que é muito mais facilmente codificado e, portanto, pode ser automatizado.

Ao considerar se qualquer stablecoin funcionará, é muito útil traduzir seu design nesses conceitos. Vejamos as três principais abordagens para stablecoins que foram propostas até agora e traduzi-las para a linguagem da economia monetária. Para simplificar, vamos supor que todas as stablecoins pretendam atrelar um a um ao dólar americano.

###Stablecoins tradicionais lastreadas em ativos### Exemplo mais proeminente: Tether

Uma stablecoin tradicional lastreada em ativos é simples de descrever e só se complica na prática. O emissor vende tokens por US$ 1 cada e mantém todos os dólares dessas vendas em reserva em sua conta bancária. Sempre que alguém quiser, eles podem resgatar tokens por dólares com o emissor. Esse design é melhor com um mecanismo de auditoria confiável, como o Trust Token está usando para TrueUSD , para garantir aos detentores que o dinheiro está lá.

Isso significa que o emissor pode manter uma buy wall igual em tamanho à 100% da oferta circulante da stablecoin o tempo todo. Se for um ator confiável e de fato mantiver esse buy wall, ele pode implementar uma paridade de moeda perfeita. Este sistema é muito parecido com o conselho monetário de Hong Kong, que classicamente manteve reservas muito altas em dólares, e não teve problemas para resistir à tempestade na crise financeira asiática que mencionamos anteriormente, na qual muitas paridades cambiais quebraram.

Mas, na prática, existem dois problemas centrais com as stablecoins tradicionais apoiadas por ativos:

Risco de contraparte — E se o emissor optar por não manter o buy wall em algum momento? Acreditamos que as melhores stablecoins tradicionais apoiadas por ativos serão emitidas por bancos confiáveis e talvez governos confiáveis, os quais possam resolver esse problema muito bem. Mas nem mesmo bancos e governos são confiáveis em todo o mundo.

Risco de intervenção do governo — E se o governo local decidir congelar os ativos ou um governo estrangeiro poderoso decidir pressionar o emissor? Os governos têm uma capacidade bem desenvolvida para impedir a lavagem de dinheiro, que foi usada para encerrar várias moedas virtuais no passado. Na prática, isso pode não chegar ao estágio de penhora de ativos, e pode apenas levar o emissor a perder relações bancárias repetidas vezes, uma vez que os bancos querem ficar nas boas graças de seus governos locais.

Esses dois problemas centrais criam uma tensão fundamental:

Quanto melhor o mecanismo de auditoria, mais crível é a promessa de usar reservas para manter o buy wall e, assim, defender a paridade cambial, mas mais fácil é o trabalho do governo de localizar e congelar os ativos.

Quanto pior o mecanismo de auditoria (até simplesmente não fornecer auditorias e manter as relações bancárias em segredo, ou nem mesmo dizer aos bancos que eles estão mantendo ativos usados por uma empresa de criptomoedas), mais difícil será o trabalho do governo para localizar e congelar os ativos, mas mais difícil é para o mercado avaliar a solvência do emissor e a capacidade de manter o buy wall.

Se todos os usuários tiverem que passar por um processo KYC, isso limitará significativamente a viabilidade do token para permitir a livre movimentação de dinheiro através das fronteiras.

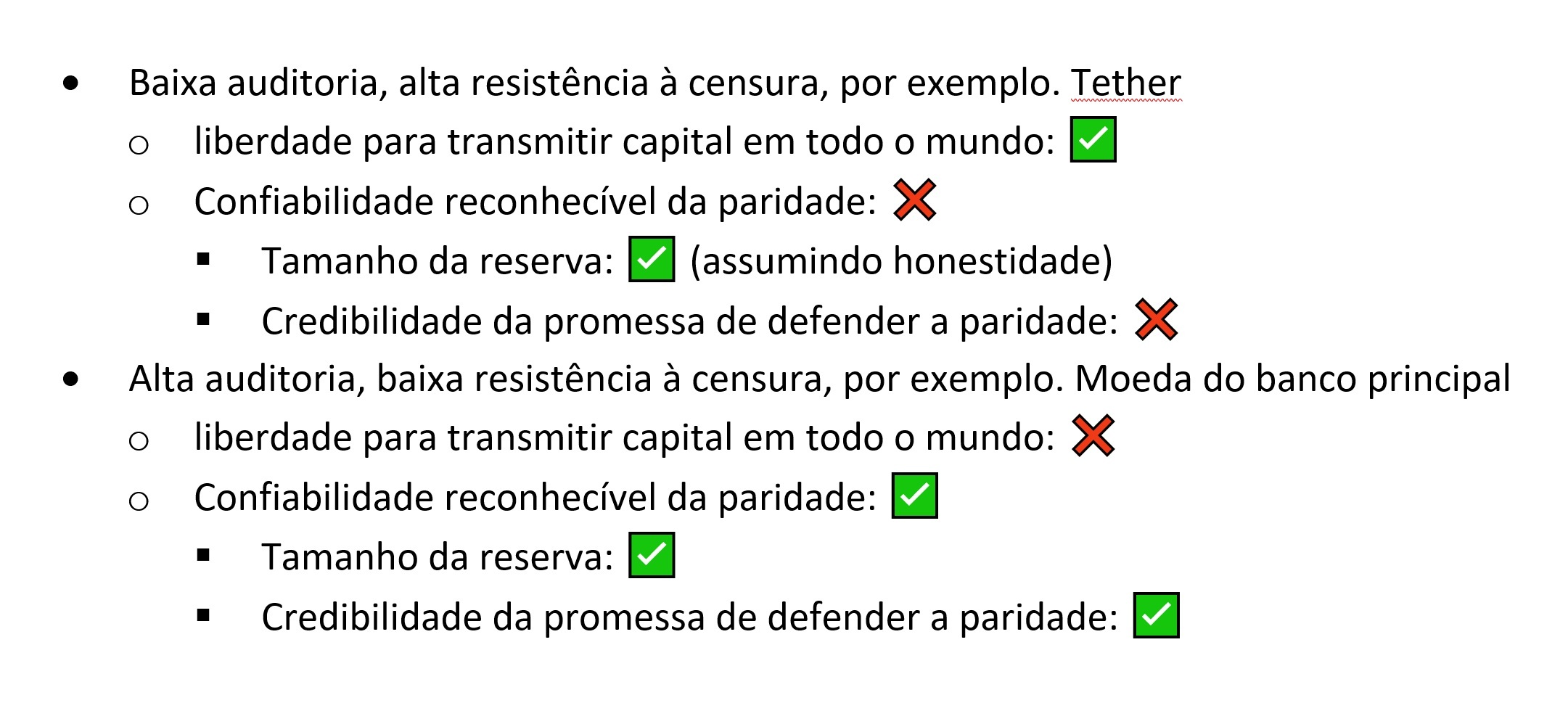

Isso nos dá o seguinte detalhamento de como as stablecoins tradicionais apoiadas por ativos podem se comportar:

Não vemos nenhum desses resultados se tornando a nova moeda de reserva global. A opção não confiável está claramente fora. A opção confiável não atende ao que tem sido o principal caso de uso do BTC além da especulação: transferência gratuita de dinheiro em todas as fronteiras. Para suplantar o dólar americano e tornar-se a nova moeda de reserva, consideramos essencial a livre transferência através das fronteiras.

###Stablecoins de dívida garantida### Exemplo mais proeminente: Maker DAO

Uma stablecoin de dívida garantida oferece aos detentores de ativos uma maneira de obter empréstimos garantidos por seus criptoativos, que se tornam a garantia do sistema. Os usuários podem depositar um criptoativo em um smart contract , que então cunha uma nova stablecoin para eles. A stablecoin deve ser de menor valor que a garantia, então digamos que o usuário deposite US$ 2 em ETH e receba uma stablecoin com preço-alvo de US$ 1. O usuário agora pode gastar essa stablecoin em bens e serviços, sem ter que desistir de sua posição na ETH. Quando eles querem que seu ETH volte ao controle para gastar ou negociar, eles precisam pagar seu empréstimo de stablecoin para retirá-lo. Um caso de uso comum para isso é a margem longa em criptoativos; o usuário pode vender a stablecoin de US $ 1 por ETH e, em seguida, então manter US$ 3 em ETH em vez de apenas US$ 2. Se o ETH valorizar, eles ganharão mais, e se desvalorizar, eles perderão mais.

Mesmo que você tenha entendido o que acabou de ler, o que levará alguns minutos se você não estiver familiarizado com esse espaço específico, uma boa próxima pergunta a ser feita é: onde está a taxa de câmbio em tudo isso? No sistema Maker, existem três respostas.

Primeiro , e mais fácil de entender, é que se o preço de todas as garantias bloqueadas começar a cair muito rápido, ou algo estranho acontecer, um grupo de pessoas com direitos especiais pode optar por encerrar o sistema. Se eles fizerem isso, todos os detentores de stablecoins poderão negociar suas moedas por US$ 1 dos criptoativos colaterais. (O sistema pode então iniciar novamente, não desaparece para sempre.) Como essa promessa existe, em teoria, os especuladores vão querer comprar a stablecoin se ela estiver abaixo de $ 1 para poder: (a) vendê-la por $ 1 quando o preço do mercado secundário voltar a subir, ou (b) resgatá-lo por $ 1 de ativos colaterais neste cenário de liquidação. Em teoria, esses especuladores fornecerão uma buy wall a algum preço com desconto ligeiramente abaixo de US$ 1 e manterão a paridade enquanto tiverem capital para fazê-lo.

O problema com este mecanismo é que será difícil dizer quanto capital está disponível nas mãos dos especuladores que querem fazer esta aposta antes de a terem feito. Portanto, a reserva implícita para implementar o buy wall pode ou não ser grande e pode mudar em um centavo com base no sentimento do mercado e eventos que exigem ou incentivam os especuladores a mover seu capital para outro lugar. Afinal, eles não são um conselho de câmbio obediente encarregado de manter a paridade da taxa de câmbio, são especuladores que buscam obter lucro, e essa aposta exige alocação de capital pelo que pode ser um longo tempo.

Em segundo lugar , se a garantia bloqueada cair em valor suficiente, o sistema começará a fechar automaticamente os empréstimos garantidos. Ele faz isso recomprando tokens de stablecoin em um leilão usando algumas das garantias, destruindo os tokens de stablecoin e liberando as garantias restantes de volta ao devedor original.

No entanto, o protocolo deve fazer isso a qualquer que seja o preço de mercado da stablecoin, então isso fornecerá uma pressão ascendente indiscriminada no preço da stablecoin, não uma buy wall no preço-alvo. Supondo que a garantia não se deprecie muito rapidamente (o que pode ser um problema), o principal problema com esse mecanismo é que ele reduz a oferta e aumenta o preço de mercado da stablecoin exatamente no momento em que a demanda por stablecoins provavelmente aumentará — quando os preços de outros criptoativos estão caindo. Isso significa que o mercado e o sistema estarão elevando o preço ao mesmo tempo, não o levando a um preço-alvo.

Terceiro, e um pouco mais sutil do que os dois primeiros, é que sempre que um devedor vende suas stablecoins depois de pegar seu empréstimo, ele tem um incentivo para recomprar as stablecoins e reembolsar o empréstimo a qualquer momento em que puder fazê-lo por menos do que as vendeu. . Suponha que você deposite $ 2 de ETH, receba 1 stablecoin e a venda por $ 1. Em seguida, o preço de mercado da stablecoin cai para US$ 0,95. Agora você pode recomprar a stablecoin com desconto, fechar seu empréstimo (que destrói a stablecoin) e receber seus $ 2 em ETH de volta, ganhando $0,05 em lucro grátis. Todo devedor tem esse incentivo. Portanto, desde que todos os devedores tenham vendido suas stablecoins por US$ 1, isso fornece uma boa buy wall de pouco menos de US$ 1!

O problema com esse terceiro mecanismo é que nem todos os devedores abriram seu empréstimo garantido e venderam sua stablecoin por US$ 1. Se eles os venderem por um preço diferente, digamos US$ 0,95 ou US$ 1,05, eles terão o mesmo incentivo, mas em relação a esse outro preço. Portanto, em vez de produzir uma buy wall perfeita a US$ 1, esse mecanismo produzirá uma nuvem de demanda a vários preços em torno de US$ 1. Isso é muito legal, mas não é exatamente o que você quer para manter uma cavilha estável. Se as coisas começarem a flutuar e mais pessoas estiverem fazendo empréstimos e vendendo suas stablecoins a preços que estão além de US$ 1, nos preocupamos que isso possa levar a ainda mais flutuações, e loops de feedback negativo auto implementados são coisas que devem ser evitadas em um protocolo de stablecoin.

O design do Maker tem a virtude da descentralização e, portanto, da resistência à censura (além do pequeno grupo de pessoas que decide quando acionar o encerramento do sistema, que talvez possa ser distribuído entre mais detentores de tokens). Mas ele não implementa uma paridade de moeda forte e previsível. Portanto, prevemos que os usuários que buscam estabilidade não se impressionarão com o histórico de preços flutuante que provavelmente se desenvolverá e procurará em outro lugar, portanto, uma abordagem como essa também provavelmente não produzirá a próxima moeda de reserva para o mundo.

###Stablecoins apoiadas pelo crescimento futuro## Exemplo mais proeminente: Basis

Uma stablecoin com suporte de crescimento futuro oferece aos especuladores partes do crescimento futuro do valor de mercado da stablecoin em troca de fornecer o capital para atrelar uma moeda conforme necessário. Este projeto foi originalmente proposto em um artigo informal por Robert Sams há alguns anos. No design original, existem dois tokens, stablecoins e compartilhamentos. Quando o preço da stablecoin está acima do preço-alvo, o sistema cunha mais stablecoins e as oferece em um leilão. A moeda usada para comprar stablecoins no leilão é o token de compartilhamento - portanto, apenas os detentores de tokens de compartilhamento podem participar, e os maiores licitantes são os destinatários das stablecoins recém-cunhadas. O aumento na oferta de stablecoin provavelmente reduz o preço de mercado de volta ao alvo. Quando o preço da stablecoin está abaixo do preço-alvo, acontece o inverso – o sistema cunha novas ações e as leiloa por stablecoins. Ao fazer isso, o sistema pode reduzir a oferta de stablecoins e aumentar o preço.

Por que as pessoas comprariam ações? A ideia é que você possa trocar suas stablecoins por N ações agora e, em seguida, trocar essas ações de volta por > N stablecoins mais tarde, quando o sistema precisar aumentar a oferta para acompanhar uma nova grande onda de demanda.

Este é um design interessante, pois não há garantia de fora do sistema - é tudo autocontido. Então devemos perguntar: se está implementando uma paridade cambial, onde está a reserva? Como usamos nossa estrutura para analisar a confiabilidade da paridade cambial?

Podemos traduzi-lo nos termos de nossa estrutura para fazer isso. A razão pela qual temos que olhar para o tamanho da reserva é ver o quanto a oferta da moeda indexada pode ser reduzida para responder a uma diminuição na demanda. Nesse sistema, o nível de redução de oferta que pode ser alcançado é simplesmente o número de dólares em ações que podem ser cunhadas e vendidas por stablecoins a qualquer momento. Vamos chamar isso de “reserva implícita”.

A reserva implícita é composta por ativos detidos por especuladores. Você pode visualizar a grande multidão de pessoas e bots de negociação por aí, prontos para comprar ações em um leilão nas condições certas; não importa quanto dinheiro eles estariam dispostos a desembolsar a qualquer momento é equivalente à quantidade de dinheiro que uma nação que implementa uma paridade está disposta a desembolsar de suas reservas. Isso é o que compõe a buy wall - sempre que o preço da stablecoin for inferior a US $ 1, o sistema começa a oferecer ações e, para comprar ações, você precisa de stablecoins, para que todos os especuladores compram moedas no mercado secundário a um preço pouco abaixo de $ 1.

O problema central com esse design é que, se em algum momento esses especuladores perderem o interesse em comprar ações, a paridade quebra, já que nenhuma stablecoin pode ser retirada de circulação. Isso é análogo a uma nação que mantém reservas e decide não gastá-las para defender a paridade por algum motivo. Se o crescimento da capitalização de mercado da stablecoin for percebido como altamente provável pelo mercado, isso dificilmente aconteceria, pois ficaria claro para o mercado que sempre há dinheiro a ser ganho comprando ações a algum preço. Mas nos estágios iniciais de adoção, o crescimento do valor de mercado da stablecoin às vezes pode não ser percebido como altamente provável.

Dado esse problema, uma futura stablecoin apoiada em crescimento tem que resolver o problema de bootstrap de ser adotada o suficiente para que mais crescimento pareça quase inevitável. Se isso acontecer, acreditamos que pode atingir um estado de estabilidade e, se não, pode falhar, talvez catastroficamente. Mencionei que o Basis é o design mais proeminente desse tipo e temos preocupações sobre esse tipo de falha com o protocolo Basis.

Se uma stablecoin com suporte de crescimento futuro atingir esse estado de equilíbrio estável, ela terá o benefício de ser totalmente descentralizada e, portanto, resistente à censura e capaz de escalar facilmente em resposta à crescente demanda de stablecoin. Mas devido à dificuldade de bootstrapping e ao risco de falha catastrófica, a maioria dos projetos desse tipo que analisamos não parece ser uma abordagem segura para construir uma criptomoeda mundial.

###Stablecoins pagas### Exemplo mais proeminente: Havven

Esse design funciona cobrando uma taxa de transação aos gastadores de stablecoin e usando o dinheiro desse fluxo de receita para recompensar aqueles que colocam capital para apoiar a stablecoin quando a oferta precisa ser reduzida. Eu gostaria de percorrer essa arquitetura com mais detalhes, mas infelizmente não tenho tempo antes de publicar este post. Nós analisamos vários designs como este e pensamos em mais alguns nós mesmos, e achamos que é uma avenida potencialmente interessante, se feita corretamente. Como todas as outras abordagens, há muitas maneiras de fazer isso errado.

###A incrível responsabilidade dos produtores de stablecoin###

Criar uma stablecoin é muito diferente de criar um token de criptografia normal. Com um token normal, a expectativa padrão neste momento é alta volatilidade no preço de mercado. Esse não é o caso de uma stablecoin, pelo menos depois de estabelecer um histórico inicial de funcionalidade. Os usuários esperam que o preço permaneça o mesmo e usarão o token para armazenar valor que não podem dar ao luxo de perder. De fato, as pessoas no mundo que acredito que mais se beneficiarão de uma moeda aberta full-stack estável são aquelas que não têm acesso a qualquer reserva estável de valor no momento, que muitas vezes não têm muito dinheiro para começar. Se uma stablecoin alcançar destaque entre esse grupo demográfico e depois cair, terá causado um grande dano a algumas das pessoas mais vulneráveis do planeta. Embora a criação de ativos especulativos que induzam alguns investidores de varejo a perder dinheiro já seja problemática, isso seria muito pior.

Acredito que as criptomoedas estáveis serão a primeira introdução à criptomoeda para milhões ou bilhões de pessoas. Se a primeira experiência for uma violação maciça da confiança e a criação de dificuldades econômicas desnecessárias, isso pode ser um grande revés em vez de um salto para o movimento da moeda aberta. Isso pode tornar muito mais difícil para as criptomoedas legítimas se firmarem e dar aos governos a vontade política de dificultar massivamente a inovação no espaço criptográfico.

É por isso que acho crucial para nós, como indústria, entrar nessa nova era com cautela. As stablecoins são um tema quente no momento e estão a caminho de arrecadar muito dinheiro em 2018. Para agravar ainda mais esse problema, em muitos casos, investidores e emissores podem lucrar com um projeto de stablecoin alcançando destaque , mesmo que ele quebre mais tarde, desde que liquidem no momento certo. Esse desalinhamento de incentivos significa que qualquer fundador de projeto de stablecoin terá que fazer escolhas que não são de seu próprio interesse econômico para agir com responsabilidade. Eu mesmo perdi o sono por causa disso.

Tudo isso é o que motivou a equipe do Reserve a começar a investir recursos para educar o setor de forma mais ampla. Estamos apenas no início deste processo educacional. Se você gostaria de se envolver neste esforço, estamos procurando trazer organizadores de conferências, moderadores de fóruns online, escritores e pensadores cuidadosos para nos ajudar a construir o movimento de moeda aberta da maneira certa. Se você achou este post interessante, gostaria de saber mais sobre como pensar em stablecoins e está interessado em nos ajudar a comunicar essas ideias ao ecossistema mais amplo, entre em contato.

Artigo escrito por Nevin Freeman e traduzido por Arnaldo Campos . Você pode encontrar o artigo original aqui.