O Uniswap v1 foi lançado em novembro de 2018 como uma prova de conceito para criadores de mercado automatizados (AMMs), um tipo de exchange onde qualquer pessoa pode agrupar ativos em estratégias compartilhadas de criação de mercado.

Em maio de 2020, o Uniswap v2 introduziu novos recursos e otimizações, preparando o cenário para um crescimento exponencial na adoção de AMM. Menos de um ano desde seu lançamento, a v2 facilitou mais de $135 bilhões de dólares em volume de negociação, classificando-se como uma das maiores exchanges de criptomoedas do mundo.

A Uniswap agora serve como infraestrutura crítica para finanças descentralizadas, capacitando desenvolvedores, traders e provedores de liquidez a participar de um mercado financeiro seguro e robusto.

Hoje, temos o prazer de apresentar uma visão geral do Uniswap v3. Nosso objetivo é o lançamento na rede principal L1( de camada 1) da Ethereum em 5 de maio, com uma implantação L2 (de camada 2) na Optimism logo em seguida.

O Uniswap v3 introduz:

Liquidez concentrada, dando aos PL 's(Provedores de Liquidez) individuais controle granular sobre quais faixas de preço seu capital é alocado. Posições individuais são agregadas em um único pool, formando uma curva combinada para os usuários negociarem contra.

Vários níveis de taxas, permitindo que os PL’s sejam adequadamente compensados por assumir vários graus de risco

Esses recursos tornam o Uniswap v3 o AMM mais flexível e eficiente já projetado:

Os PL’ s podem fornecer liquidez com eficiência de capital de até 4.000 vezes em relação ao Uniswap v2, obtendo retornos mais altos sobre seu capital

A eficiência de capital abre o caminho para a execução de negociações com baixa derrapagem que pode superar tanto as exchanges centralizadas quanto os AMMs focados em stablecoin

Os PL’ s podem aumentar significativamente sua exposição a ativos preferenciais e reduzir seu risco de queda

Os PL’ s podem vender um ativo por outro adicionando liquidez a uma faixa de preço totalmente acima ou abaixo do preço de mercado, aproximando-se de uma ordem de limite de ganho de taxa que é executada ao longo de uma curva suave

Os oráculos da Uniswap agora são muito mais fáceis e baratos de integrar. Os oráculos V3 são capazes de fornecer preços médios ponderados no tempo (TWAPs) sob demanda para qualquer período nos últimos 9 dias. Isso elimina a necessidade de os integradores verificarem os valores históricos.

Mesmo com essas melhorias de design inovadoras, o custo do gás dos swaps v3 na rede principal Ethereum é um pouco mais barato que o v2. As transações feitas na implantação do Optimism provavelmente serão significativamente mais baratas!

Continue lendo para obter mais detalhes sobre o Uniswap v3. Para uma visão geral técnica mais profunda, confira o whitepaper Uniswap v3 Core, os smart contracts Uniswap v3 Core.

Liquidez Concentrada

No Uniswap v2, a liquidez é distribuída uniformemente ao longo de uma curva de preços x*y=k, com ativos reservados para todos os preços entre 0 e infinito. Para a maioria das pools, a maior parte dessa liquidez nunca é usada. Por exemplo, o par V2 DAI/USC reserva apenas ~0,50% do capital para negociação entre US $0,99 e US $1,01, a faixa de preço na qual os PL’s esperariam ver o maior volume e, consequentemente, ganhar mais taxas.

Os PL’ s V2 só recebem taxas sobre uma pequena parte de seu capital, o que pode não compensar adequadamente o risco de preço ("perda impermanente") que eles assumem mantendo grandes estoques em ambos os tokens. Além disso, os traders geralmente estão sujeitos a altos graus de slippage, pois a liquidez é espalhada por todas as faixas de preço.

No Uniswap v3, os PL’ s podem concentrar seu capital dentro de faixas de preço personalizadas, fornecendo maiores quantidades de liquidez a preços desejados. Ao fazer isso, os PL’ s constroem curvas de preços individualizadas que refletem suas próprias preferências.

Os PL' s podem combinar qualquer número de posições concentradas distintas em ums única pool. Por exemplo, um PL na pool ETH/DAI pode optar por alocar US $100 para as faixas de preço de US $1.000 a US $2.000 e US $50 adicionais para as faixas de US $1.500 a US $1.750.

Ao fazer isso, um PL pode aproximar a forma de qualquer formador de mercado automatizado ou livro de pedidos ativo.

Os usuários negociam contra a liquidez combinada de todas as curvas individuais sem aumento do custo de gas por provedor de liquidez. As taxas de negociação cobradas em uma determinada faixa de preço são divididas proporcionalmente pelos PL’ s na quantidade equivalente de liquidez que contribuíram para essa faixa.

Eficiência de Capital

Ao concentrar sua liquidez, os PL’ s podem fornecer a mesma profundidade de liquidez que a v2 dentro de faixas de preço especificadas, colocando muito menos capital em risco. O capital economizado pode ser mantido externamente, investido em diferentes ativos, depositado em outro lugar na DeFi ou usado para aumentar a exposição dentro da faixa de preço especificada para ganhar mais taxas de negociação.

Vamos ilustrar com um exemplo:

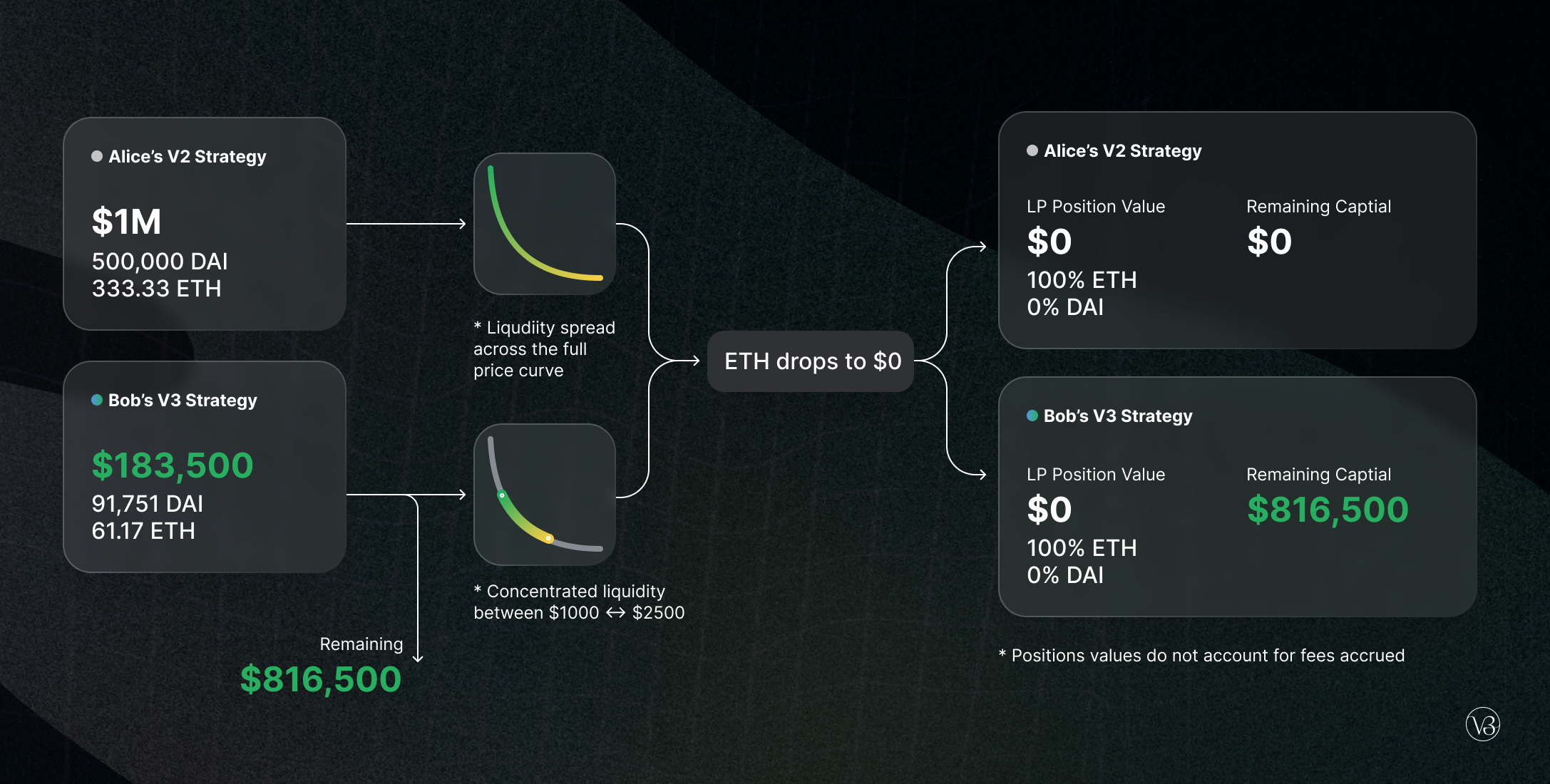

Alice e Bob querem fornecer liquidez em uma pool ETH/DAI no Uniswap v3. Cada um deles tem $1 milhão. O preço atual do ETH é de 1.500 DAI.

Alice decide aplicar seu capital em toda a faixa de preço (como ela faria no Uniswap v2). Ela deposita 500.000 DAI e 333,33 ETH (no valor total de $1 milhão).

Em vez disso, Bob cria uma posição concentrada, depositando apenas na faixa de preço de 1.000 a 2.250. Ele deposita 91.751 DAI e 61,17 ETH, no valor total de cerca de US $183.500. Ele fica com os outros US $816.500, investindo como preferir.

Embora Alice tenha investido 5,44x mais capital que Bob, eles ganham a mesma quantidade de taxas, desde que o preço do ETH/DAI permaneça na faixa de 1.000 a 2.250.

A posição personalizada de Bob também atua como uma espécie de stop-loss para sua liquidez. A liquidez de Alice e Bob será inteiramente denominada em ETH se o preço do ETH cair para $0. No entanto, Bob terá perdido apenas US $159.000, contra US $1 milhão de Alice. Bob pode usar seus US $816.500 adicionais para se proteger contra a exposição negativa ou para investir em qualquer outra estratégia concebível.

Em vez de fornecer profundidade de liquidez equivalente aos PL' s v2 com menos capital, os PL’ s v3 podem optar por fornecer maior profundidade com a mesma quantidade de capital que suas contrapartes v2. Isso requer assumir mais risco de preço ("perda impermanente") enquanto suporta maiores quantidades de negociação e ganha taxas mais altas.

Os PL' s em pools mais estáveis provavelmente fornecerão liquidez em faixas particularmente estreitas. Se os ~ $25 milhões atualmente mantidos no par Uniswap v2 DAI / USDC estivessem concentrados entre 0,99 e 1,01 na v3, forneceria a mesma profundidade que $5 bilhões em Uniswap v2, desde que o preço permanecesse dentro desse intervalo. Se os ~ $25 milhões estivessem concentrados na faixa de 0,999 - 1,001, forneceria a mesma profundidade que $50 bilhões no Uniswap v2.

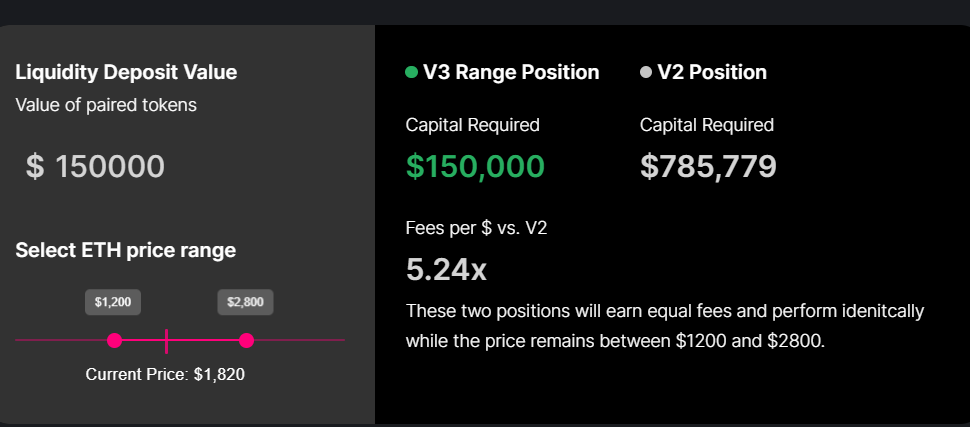

A ferramenta abaixo calcula os ganhos de eficiência de capital de uma posição de liquidez concentrada (centrada em torno do preço atual) em relação à alocação de capital em toda a curva de preços.

No lançamento, os ganhos de eficiência de capital atingirão um máximo de 4.000 vezes para PL 's que fornecem liquidez dentro de uma única faixa de preço de 0,10%. A fábrica de pool v3 é tecnicamente capaz de suportar intervalos tão granulares quanto 0,02%, traduzindo-se em um ganho máximo de eficiência de capital de 20.000 vezes em relação à v2. No entanto, pools mais granulares podem aumentar os custos de troca de gás e podem ser mais úteis na camada 2.

Liquidez Ativa

Se os preços de mercado se moverem para fora da faixa de preço especificada de um PL, sua liquidez é efetivamente removida da pool e não estará mais ganhando taxas. Nesse estado, a liquidez de um PL é composta inteiramente pelo menos valioso dos dois ativos, até que o preço de mercado volte para sua faixa de preço especificada ou eles decidam atualizar sua faixa para levar em conta os preços atuais.

Na v3, é teoricamente possível que não exista liquidez em uma determinada faixa de preço. No entanto, esperamos que os PL’s racionais atualizem continuamente suas faixas de preço para cobrir o preço de mercado atual.

Pedidos de intervalo

A customização do PL da V3 abre um novo recurso de pedido para complementar os pedidos de mercado, que estamos chamando de 'ordens de intervalo'.

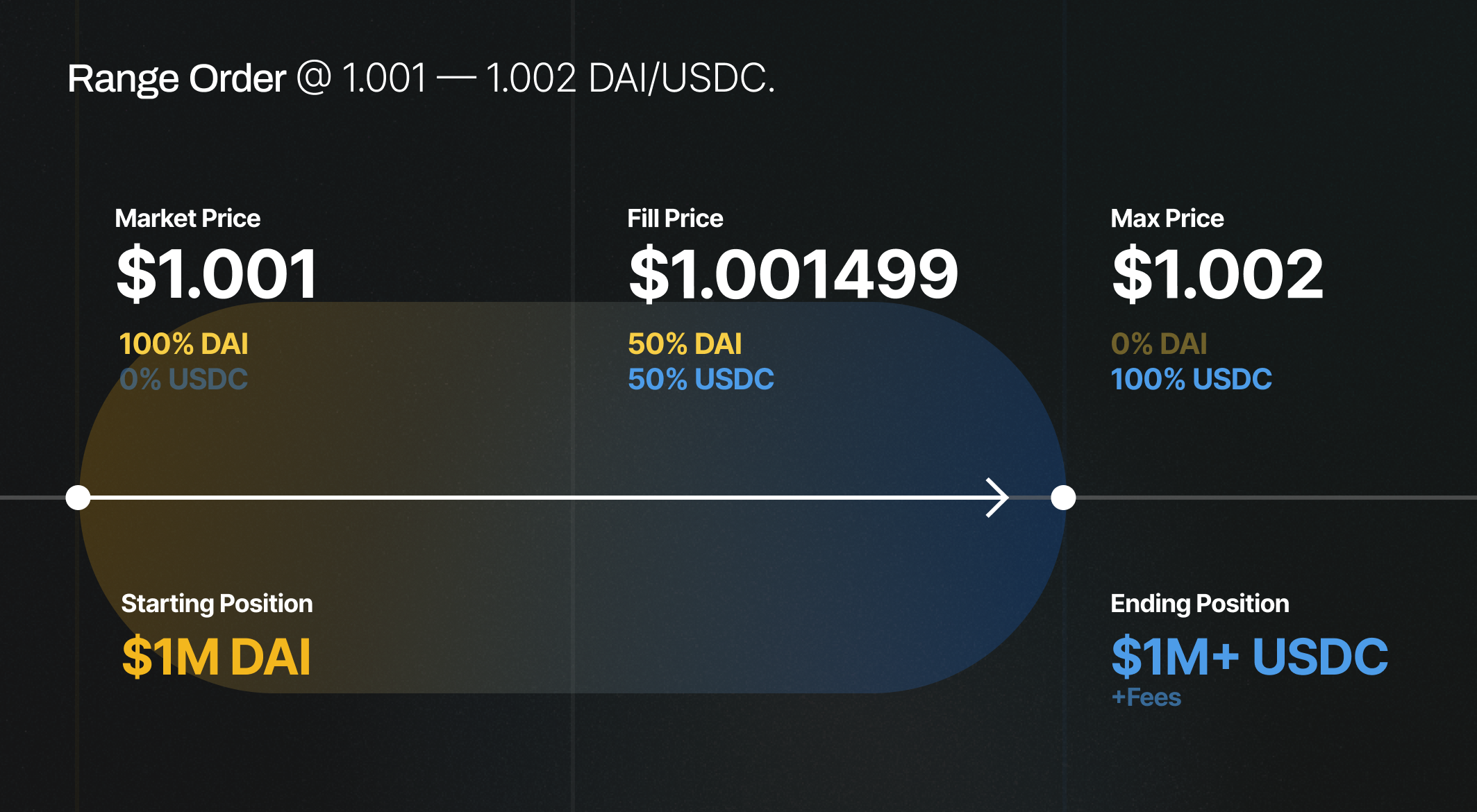

Os PL’s podem depositar um único token em uma faixa de preço personalizada acima ou abaixo do preço atual: se o preço de mercado entrar em sua faixa especificada, eles vendem um ativo por outro ao longo de uma curva suave enquanto ganham taxas de swap no processo.

Depositar em um intervalo estreito é semelhante a uma ordem de limite tradicional. Por exemplo, se o preço atual do DAI estiver abaixo de 1,001 USDC, Alice poderia adicionar $ 10 milhões de DAI ao intervalo de 1,001 a 1,002 DAI/USDC.

Quando o DAI for negociado acima de 1,002 DAI/USDC, a liquidez de Alice será totalmente convertida em USDC. Alice deve retirar sua liquidez (ou usar um serviço de terceiros para retirar em seu nome) para evitar a conversão automática de volta em DAI se DAI/USDC começar a ser negociado abaixo de 1,002.

O preço médio de execução de uma ordem de intervalo totalmente executada é a média geométrica do preço mínimo e máximo: no caso de Alice, o preço de execução é igual a 1,001499 DAI/USDC para um total de $1.001.499. Este preço de execução não considera as taxas de swap adicionais obtidas durante o período em que os preços são negociados na faixa de 1,001 a 1,002 DAI/USDC.

Ordens de intervalo dentro de intervalos mais amplos podem ser particularmente úteis para obtenção de lucro, compra de queda e eventos de emissão primária: no caso de uso posterior, os emissores agora podem depositar liquidez em um único ativo e especificar a faixa exata de preços em que eles desejam vender seus tokens.

Liquidez não fungível

Como um subproduto das curvas de preço personalizadas por PL, as posições de liquidez não são mais fungíveis e não são representadas como tokens ERC20 no protocolo principal.

Em vez disso, as posições PL serão representadas por tokens não fungíveis (NFTs). No entanto, as posições comuns compartilhadas podem ser fungíveis (ERC20) por meio de contratos periféricos ou por meio de outros protocolos de parceiros. Além disso, as taxas de negociação não são mais reinvestidas automaticamente na pool em nome dos PL’s.

Com o tempo, esperamos que estratégias cada vez mais sofisticadas sejam tokenizadas, possibilitando a participação dos PL’s, mantendo uma experiência passiva do usuário. Isso pode incluir várias posições, reequilíbrio automático para se concentrar no preço de mercado, reinvestimento de taxas, empréstimos e muito mais.

Taxas flexíveis

O Uniswap v3 oferece aos PL’s três níveis de taxa separados por par — 0,05%, 0,30% e 1,00%. Essa variedade de opções garante que os PL’s adaptem suas margens de acordo com a volatilidade esperada do par: os PL’s assumem mais risco em pares não correlacionados como ETH/DAI e, inversamente, assumem risco mínimo em pares correlacionados como USDC/DAI.

Embora níveis distintos de taxas possam levar a algum grau de fragmentação de liquidez, acreditamos que a maioria dos pares calibrará para um nível de taxas 'óbvio', que então serve como mercado canônico. Esperamos que pares de ativos semelhantes se reúnam em torno do nível de taxa de 0,05% e pares como ETH/DAI usem 0,30%, enquanto ativos exóticos podem achar taxas de swap de 1,00% mais apropriadas. a governança pode adicionar níveis de taxas adicionais conforme necessário.

O Uniswap v2 introduziu uma mudança de taxa de protocolo, que permitiu que uma taxa fixa de 5 pontos básicos (16,66% das taxas de LP) fosse ativada pela governança. As taxas do protocolo Uniswap v3 são muito mais flexíveis. As taxas estarão desativadas por padrão, mas podem ser ativadas pela governança por pool e definidas entre 10% e 25% das taxas de LP.

Oráculos Avançados

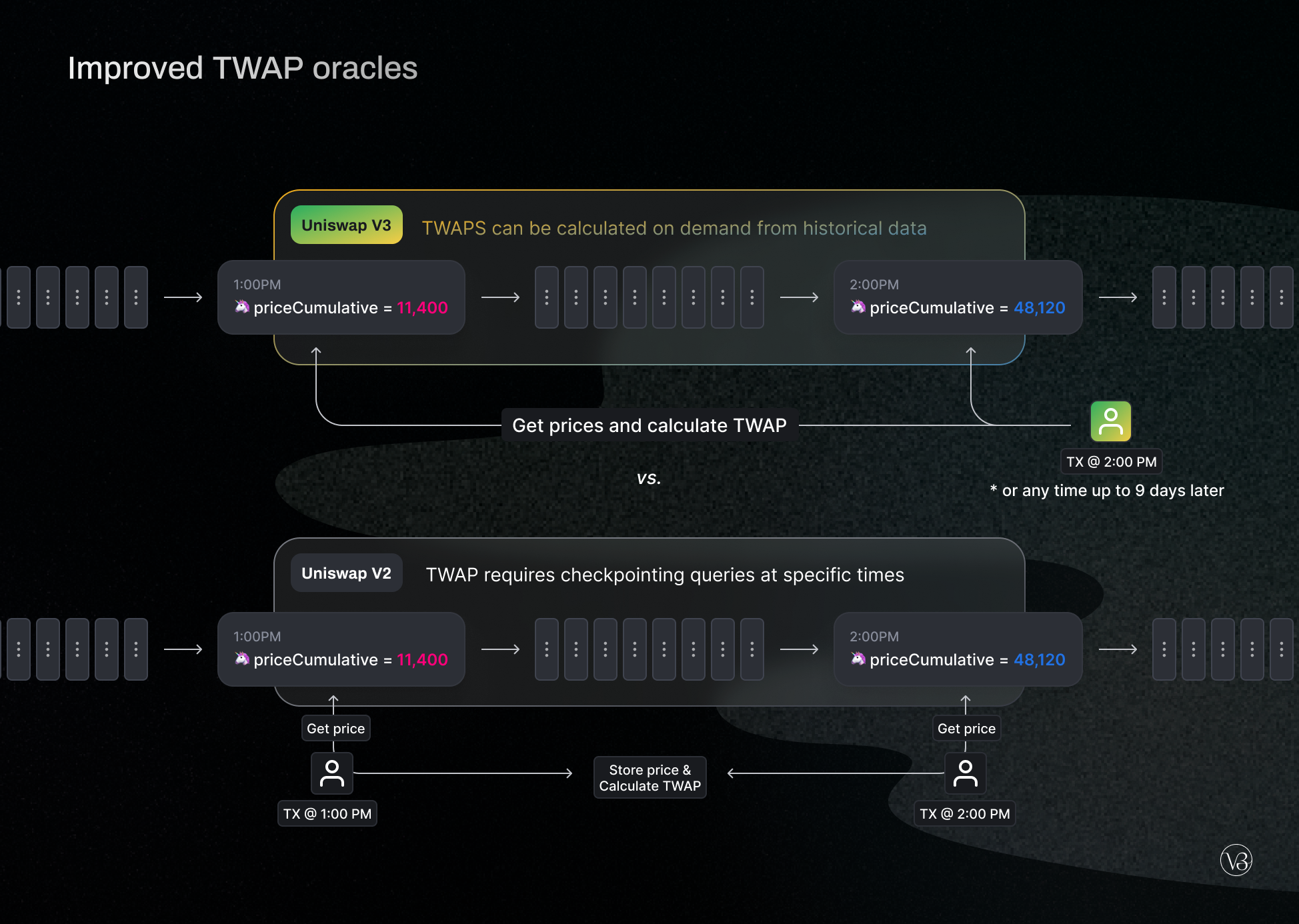

O Uniswap v2 introduziu oráculos de preço médio ponderado no tempo (TWAP). Esses oráculos servem como uma peça crítica da infraestrutura DeFi e foram integrados a dezenas de projetos, incluindo Compound e Reflexer.

Os oráculos V2 funcionam armazenando somas cumulativas de preços de pares Uniswap por segundo. Essas somas de preços podem ser verificadas uma vez no início de um período e uma vez no final para calcular um TWAP preciso nesse período.

O Uniswap v3 oferece melhorias significativas no oráculo TWAP, tornando possível calcular qualquer TWAP recente nos últimos 9 dias em uma única chamada on-chain. Isso é obtido armazenando uma matriz de somas cumulativas em vez de apenas uma.

Essa variedade de acumuladores de preços históricos torna muito mais fácil e barato criar oráculos mais avançados que incluem médias móveis simples (SMA), médias móveis exponenciais (EMA), filtragem de valores discrepantes e muito mais.

Apesar dessa grande melhoria, o custo do gas para os comerciantes Uniswap para manter os oráculos atualizados foi reduzido em ~50% em relação à v2. Os custos para calcular TWAP’s em contratos inteligentes externos também são significativamente mais baratos.

Licença

Acreditamos firmemente que a infraestrutura financeira descentralizada deve ser um software livre e de código aberto. Ao mesmo tempo, achamos que a comunidade Uniswap deve ser a primeira a construir um ecossistema em torno da base de código Uniswap v3 Core.

Com isso em mente, o Uniswap v3 Core será lançado sob a Business Source License 1.1 – efetivamente uma licença GPL-2.0 ou posterior com atraso. A licença limita o uso do código-fonte v3 em uma configuração comercial ou de produção por até dois anos, momento em que será convertido para uma licença GPL em perpetuidade.

A governança Uniswap pode acelerar a mudança para GPL ou conceder isenções à licença a qualquer momento, atualizando os arquivos em v3-core-license-date.uniswap.eth e v3-core-license-grants.uniswap.eth .

Observe que a licença BUSL 1.1 não afeta as integrações. Todo o código que pode ser necessário para integrações externas foi licenciado sob GPL ou MIT, incluindo bibliotecas matemáticas, contratos de periféricos, interfaces e o SDK do desenvolvedor. Qualquer carteira, interface, aplicativo móvel, protocolo ou outro projeto poderá se integrar à v3 conforme o esperado.

Para obter mais informações sobre esta licença, consulte este FAQ.

Auditorias e Bug Bounty

Nossa equipe acredita que a segurança é de extrema importância - foram necessárias centenas de horas de testes para que nos sentíssemos confortáveis com o lançamento do Uniswap v3.

Nosso processo de segurança para v3 incluiu:

- Uma auditoria completa do Trail of Bits

- Uma auditoria completa do ABDK

- Uma auditoria completa do samczsun (sem relatório)

- Um processo de auditoria e revisão de nossa equipe de engenharia

- Um conjunto de testes abrangente, incluindo as ferramentas automatizadas Echidna e Manticore

Principais bugs descobertos como parte do processo de teste e auditoria foram corrigidos. No entanto, gostaríamos de observar que o Uniswap v3 é um protocolo extremamente complexo e não podemos garantir que todos os bugs já tenham sido descobertos e resolvidos.

Para ajudar a encontrar vulnerabilidades abertas, uma recompensa pública de bugs será executada nos próximos 30 dias, com até $ 500.000 oferecidos para bugs críticos. Mais detalhes sobre a recompensa pública de bugs podem ser encontrados aqui.

Detalhes do lançamento

Os contratos inteligentes Uniswap v3 serão implantados nas redes de teste Ropsten, Rinkeby, Kovan e Görli nos próximos dias, dando aos desenvolvedores tempo para começar a experimentar o protocolo antes do lançamento oficial.

O repositório Uniswap v3 Core contém os contratos inteligentes essenciais e de baixo nível que alimentam o protocolo.

O repositório Uniswap v3 Periphery contém uma coleção de contratos inteligentes projetados para facilitar a interação do usuário com os contratos principais.

Um portal de migração de provedor de liquidez estará disponível no lançamento, permitindo que os PL’s v2 transfiram sua liquidez para o novo protocolo sem problemas.

Enquanto isso, há alguns itens pendentes a serem concluídos:

Parceiros e integrações podem começar a construir no Uniswap v3 imediatamente, em preparação para o lançamento da rede principal!

A interface, o site de análise, a API e o SDK do desenvolvedor estão sendo redesenhados para funcionar com o Uniswap v3.

Os contratos iniciais do roteador Uniswap v3 e do gerenciador de posição estão quase completos. Embora ainda sujeito a alterações, eles estão disponíveis aqui.

Documentação, guias e outros exemplos estão em andamento.

Infraestrutura adicional para suportar posições fungíveis, mineração de liquidez, estratégias mais complexas e vários outros casos de uso serão construídos pelo Uniswap Labs juntamente com a comunidade Uniswap após o lançamento da rede principal.

Alcance

Na sexta-feira, 26 de março, às 14h, realizaremos uma AMA no Discord oficial do Uniswap, onde esperamos responder a quaisquer perguntas pendentes que você possa ter sobre o Uniswap v3. As perguntas podem ser enviadas com antecedência aqui.

Lançaremos mais atualizações, informações adicionais e documentação inicial nos próximos dias e agradecemos todos os comentários e envolvimento de nossa comunidade.

Se você está integrando e deseja entrar em contato, preencha este formulário e tentaremos responder o mais breve possível. Como alternativa, entre em contato no canal #v3-integrations na comunidade Discord

Para participar e manter-se atualizado:

- Junte-se ao discord da comunidade Uniswap

- Siga o Uniswap no Twitter

- Assine o blog do Uniswap

- Registre-se como um delegado Sybil

- Participe da governança do Uniswap

Time Uniswap 🦄

Artigo escrito pelo Time da Uniswap e traduzido por Adriano P. de Araujo. O artigo original pode ser lido aqui.