08 de Maio 11 minutos de leitura

Esse artigo foi escrito por cardfarm, e traduzido por Isabela Curado Nehme. O artigo original pode ser lido aqui.

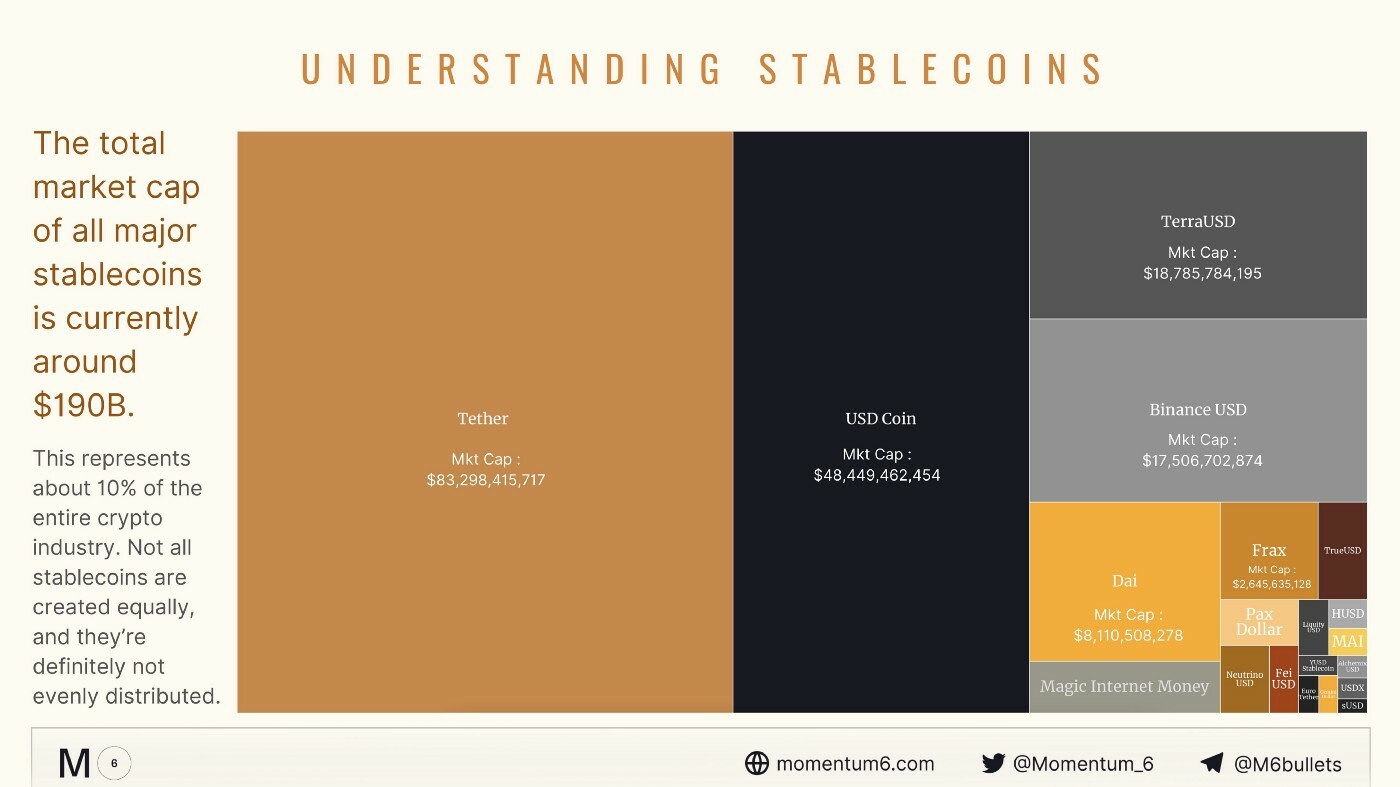

O valor total de mercado de todas as stablecoins está próximo de US$ 200 bilhões. Isso representa algo em torno de 10% de toda a indústria de criptomoedas. Elas rapidamente se tornaram uma parte criticamente importante da maioria dos produtos DeFi. Existem várias maneiras de se criar um _ token_ atrelado ao dólar, e cada estratégia vem com algumas compensações.

TL;DR:

- Tokens atrelados a dinheiro são uma parte necessária da DeFi.

- Existem prós e contras para as diferentes estratégias usadas pelos protocolos de stablecoin para manter seus lastros.

- O acesso a stablecoins descentralizadas e sem confiança é uma coisa boa.

- Estamos testemunhando a experimentação e interação simultâneas de muitas estratégias para manter os tokens estáveis.

As principais estratégias

Mecanismos de estabilidade devem ser implementados para um token ficar atrelado ao seu equivalente atribuído em dinheiro. Aqui estão os mais comuns:

Totalmente apoiado e com garantia excessiva - Toda stablecoin emitida é apoiada por ativos de reserva em um cofre que representa mais de 100% do total de Stablecoins emitidas.

Algorítmica - O valor e o fornecimento de stablecoins algorítmicas são controlados por código. Se a demanda pela moeda começar a crescer rapidamente, o protocolo automaticamente cria mais moedas para reduzir o preço. Se o valor cair muito, parte da oferta é queimada para trazer o preço de volta.

Uma grande desvantagem de stablecoins com garantia excessiva é a perda na eficiência de capital. Se não houver um incentivo forte o suficiente para justificar a imobilização de capital extra, os atores racionais não participarão.

Outra preocupação existe para stablecoins emitidas por partidos centralizados como USDT e USDC. As reservas que sustentam a oferta circulante são verificadas por firmas de auditoria independentes, que podem ser subornadas ou coagidas a alterar os números.

A desvantagem de stablecoins controladas algoritmicamente é o risco de perda de lastro. Isso pode acontecer a partir de uma situação de banco: se todos quiserem resgatar seu suprimento de stablecoins no mesmo dia, a demanda pode ultrapassar os mecanismos de estabilidade do protocolo.

Híbrida- Alguns projetos como Frax Finance usam uma abordagem híbrida para encontrar um equilíbrio entre essas questões. O lastro para USD é mantido algoritmicamente, porém eles também têm reservas disponíveis para lidar com períodos de extrema volatilidade e demanda do mercado. Essa estratégia parece a mais provável de sobreviver a longo prazo.

Compilamos uma lista dos emissores de stablecoin mais populares e mais interessantes que pudemos achar para entender e comparar melhor os prós e contras de cada modelo.

$DAI (MakerDAO)

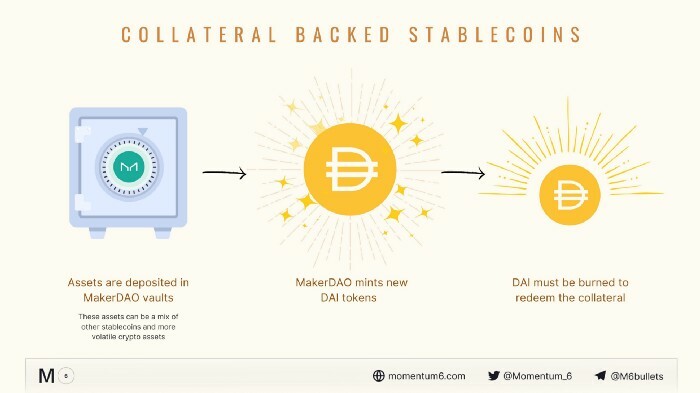

MakerDAO é um protocolo baseado na Ethereum que emite $DAI, uma stablecoin algorítmica que é lastreada no dólar americano. Você pode cunhar $DAI no Maker Protocol (Protocolo de criação) depositando tokens baseados na Ethereum como garantia.

Garantia não é um conceito novo em finanças. Quando você busca um empréstimo, a maioria dos credores vão pedir por garantia que pode ser usada para recuperar o empréstimo caso você não pague. $DAI é uma stablecoin com garantia crypto, o que significa que aceita criptomoeda como garantia, ao contrário de outras stablecoins como $BUSD que usam dinheiro como garantia.

Um smart contract é projetado para regular a aceitação de criptomoeda como garantia e emissão de $DAI. Um exemplo é quando o smart contract determina “emitir valor X de $DAI para valor Y de $ETH depositado.” O mesmo smart contract vai fornecer que “Retornar valor Z de $ETH quando o valor Z de $DAI for devolvido.” O valor exato de garantia necessário depende do projeto que emite o token. O risco e a volatilidade do ativo de garantia determinarão o índice de emissão.

Toda nova $DAI criada pela MakerDAO é apoiada por uma mistura de outras stablecoins e ativos crypto voláteis. Todos os empréstimos devem ter garantia em excesso o suficiente para lidar com flutuações rápidas e extremas de preço. Se um projeto demanda $400 em ETH para um empréstimo de 400 $DAI, e, em seguida, o preço dos ativos de $ ETH cair uma quantia considerável, o credor provavelmente sofrerá uma perda. Para evitar isso, a $DAI é sempre garantida em excesso e exigirá algo como $ 600 em $ETH para um empréstimo de 400 $DAI.

O projeto também emprega posições de dívida com garantia (CDP) para assegurar empréstimos sustentáveis. Smart contracts controlam a geração de $DAI. O sistema não requer intermediários humanos. Você deve bloquear a criptomoeda em um smart contract CDP se quiser emprestar $DAI stablecoin. O CDP definirá um índice de liquidação, por exemplo, 1.7X, que significa que para emprestar $100 da $DAI, você precisa depositar $170 em $ETH como garantia.

Usuários podem adicionar mais garantias para reduzir os riscos associados à volatilidade da crypto. Se o valor da garantia cair abaixo de 170%, o usuário precisará contribuir com mais garantias - usuários que falham em acrescentar garantia adicional à sua posição, correm risco de liquidação.

$ICHI (Finanças ICHI)

Embora ICHI Finance quebrou e queimou recentemente, vale a pena destacar a novidade de sua mecânica.

ICHI permite que qualquer comunidade crie um dólar de marca. Esse dólar de marca é cunhado com o token nativo de cada plataforma e é resgatável 1 por 1 pela moeda USD ($USDC).

Uma criptomoeda típica tem quatro desafios: obter novos usuários, construir um ecossistema de negócios que suporte seu protocolo, aumentar o valor total bloqueado do protocolo, e agregar valor ao seu token. ICHI tenta resolver esses problemas através de:

Integração de novos usuários. Compreender o token nativo de um protocolo e sua utilidade pode ser complicado para novatos. Um dólar de marca é simples de entender e exige dos usuários comprar o token nativo e depois cunhá-lo.

Ajuda a aumentar o valor do protocolo. O protocolo que cunha esses Branded Dollars (dólares de marca) é também o proprietário. Tal projeto bloqueia esses tokens em suas tesourarias de ativos nativos para adquirir Liquidez de Propriedade do Protocolo (Protocol Owned Liquidity - POL).

Constrói um ecossistema. Projetos financeiros descentralizados são organizações com necessidades tanto operacionais quanto de negócios. Com Braded Dollars, os projetos podem pagar por recompensas, trabalhadores e subsídios. A beleza desses tokens é que eles permanecem estáveis e a parte receptora não tem pressão para manter cryptos voláteis.

Acumulação de valor. Mecanismos que direcionam algumas das taxas geradas da interação com o protocolo para uma tesouraria são implementados. Os usos e a distribuição dos recursos em uma tesouraria são determinados pela governança.

Uma DAO conhecida como uma Autoridade Monetária Descentralizada (Descentralized Monetary Authority - DMA) foi personalizada para cada comunidade implantada pela ICHI para dar a elas um_token_ de dólar de marca (dollar branded token) atrelado ao USD.

$FRAX

Frax é um protocolo de stablecoin algorítmico-fracionário, onde $FRAX é sua stablecoin e $FXS, um token de utilidade, compartilhamento e governança, gerencia o protocolo e distribui a receita gerada. FRAX é open-source (código aberto), sem confiança e totalmente on-chain.

Sendo um algorítmico-fracionário, FRAX é a primeira stablecoin a ter partes de seu fornecimento algorítmico e partes do seu fornecimento apoiado por garantias. É a primeira stablecoin a ter parte de sua oferta sem apoio/ flutuante. O nome FRAX é cunhado de algorítmico-fracionário.

A razão de garantia para o algorítmico $FRAX depende do preço de mercado da stablecoin FRAX. O protocolo aumentará a razão de garantia se o $FRAX estiver sendo negociado abaixo de $1. Por outro lado, o protocolo diminui a razão de garantia quando FRAX está sendo negociado acima de $1.

Como a arbitragem mantém o preço da FRAX estável

A stablecoin FRAX pode sempre ser cunhada e resgatada do protocolo pelo valor de $1, permitindo aos arbitradores equilibrarem a oferta e demanda dos tokens FRAX no mercado aberto.

Se os tokens FRAX estão sendo negociados abaixo de $1, existe uma oportunidade de arbitragem para comprar $FRAX mais barato e resgatá-la por $1 no sistema. Um usuário pode, a qualquer momento, resgatar $FRAX por $1, e a diferença volta para o resgate como Frax Shares ($FXS).

O token Frax Share ($FXS) é um token utilitário não estável do ecossistema Frax. $FXS foi feito para ser volátil e deter direitos de governança e toda a utilidade de protocolo. Os criadores adotaram uma abordagem de governança minimizada similar a da Bitcoin para criar um sistema monetário sem confiança. No entanto, ao contrário da MakerDAO com gerenciamento ativo, os criadores da FRAX acreditam que uma abordagem de governança minimizada reduz as instâncias de discordância dos membros da comunidade.

$UST (Terra/Luna)

A stablecoin da Terra, $UST, é uma stablecoin descentralizada que mantém seu lastro por meio de algoritmos, ao contrário das stablecoins centralizadas, com vastas reservas de dinheiro e dívida. A UST é atrelada ao dólar americano, e isso é possível por meio de arbitradores, que compram e vendem $LUNA, a criptomoeda volátil da blockchain Terra.

A Terra cunha e queima tokens para manter o equilíbrio de suas stablecoins enquanto, ao mesmo tempo, incentiva a arbitragem. A $UST deve ser cunhada. Você paga a taxa atual em $LUNA. O protocolo pega esses tokens $LUNA e as queimam. Essa abordagem restringe a oferta de $LUNA, e o preço da $LUNA sobe um pouco. Se você precisar de $LUNA, primeiro você converterá $UST para $LUNA, então a $UST será queimada, e o preço da $UST subirá um pouco.

Os comerciantes que lucram com as discrepâncias dos pequenos preços, os arbitradores, ajudam a manter o preço da $UST sob controle vendendo $UST para comprar $LUNA quando o preço da $UST é maior que $1 e vendendo $LUNA para comprar $UST quando o preço da $UST é menor que $1.

A $UST é construída no ecossistema Cosmos, uma estrutura blockchain compartilhada pela Cosmos Hub,Cronos e Thorchain. Usuários podem utilizar a $UST com quaisquer aplicações criadas no protocolo, pois a Terra é um protocolo blockchain de smart-contract.

$MIM (Abracadabra)

A Magic Internet Money ($MIM) (Dinheiro Mágico da Internet) é uma stablecoin no protocolo Abracadabra. A MIM é apoiada por tokens com juros (ibTKNS). Exemplos de tokens com juros incluem $yvYFI, $yvUSDC, $yvUSDT, $xSUSHI e $yvWETH. Os ibTKNS têm sido selecionados como garantia para a $MIM, pois acumulam juros e aumentam de valor com base nas previsões do mercado, aumentando assim os lucros.

Os tokens com juros aumentam de valor à medida que os usuários pagam juros sobre as parcelas que haviam pego emprestado anteriormente das pools de empréstimo. Esses tokens são então garantidos, depois dos quais são injetados de volta no sistema e, em seguida, cunhados em tokens $MIM.

Em um cenário típico de yield farming, os usuários apostam ou depositam ativos como $USDT ou $SUSHI em yield farming como Sushi e Yearn e recebem ativos como $yUSDT e $xSUSHI para atuar como ‘recibo’ para os tokens originais que depositaram.

A Abracadabra permite aos usuários depositar ibTKNS, como o $yUSDT e o $xSUSHI, como garantia e cunham Magic Internet Money (um ativo líquido).

BEAN (Beanstalk Farms)

A Beanstalk Farms é um protocolo de stablecoin baseado em crédito descentralizado construído na Ethereum. Embora a Beanstalk tenha sido derrubada por um ataque de governança recentemente, achamos que vale a pena destacar as mecânicas utilizadas por esse protocolo. Ao contrário da maior parte das plataformas de stablecoin que usam garantias, a Beanstalk usa crédito para criar um ativo líquido descentralizado, nativo da blockchain, que é estável em relação ao valor de um ativo não nativo. Incentivos a protocolos financeiros nativos existem para encorajar a participação na governança e manutenção do lastro sem requisitar ações dos usuários diários da Bean.

Como a Beanstalk funciona

O protocolo tem três tokens ERC-20:

- $STALK. Um token de governança gerador de rendimento.

- $BEAN. A stablecoin da Beanstalk.

- $SEEDS que rendem 1/10000 Stalk em cada temporada.

O mecanismo de cronometragem nativo da Beanstalk é o Seasons (Temporadas) , onde cada temporada tem aproximadamente 1 hora de duração.

A Beanstalk tem três partes interconectadas: um Oracle (Oráculo) de preço descentralizado, o Field (Campo) e o Silo:

Oracle de preço descentralizado - A Beanstalk utiliza duas pools de liquidez da Uniswap, USDC:ETH e BEAN:ETH, para criar um oracle de preço descentralizado. O preço de 1_$BEAN_ é considerado igual a $1 quando a razão de duas pools é idêntica. Beanstalk calcula um preço médio ponderado no tempo para 1_$BEAN_ em cada temporada.

O Field (Linha de crédito descentralizada) - Uma comunidade descentralizada de credores mantém a estabilidade do preço da $BEAN. A estabilidade da $BEAN depende do quão rápido a Beanstalk consegue atrair credores. O Field é onde ocorre o empréstimo de $BEAN.

- Deve haver Soil (solo) no Field (campo) sempre que a Beanstalk (pé de feijão) quiser emitir um empréstimo.

- O número pré-aprovado de $BEAN que pode ser emprestado à Beanstalk é conhecido como Soil.

- Qualquer $BEAN que não esteja no Silo pode ser alugado para a Beanstalk em troca de Pods (o ativo de dívida nativo da Beanstalk). Um típico empréstimo da $BEAN tem uma data de vencimento desconhecida e uma taxa de juros fixa.

O Silo (Mecanismo de governança descentralizado) - A Organização Autônoma Descentralizada Beanstalk é responsável pela governança robusta do protocolo. À medida que a oferta aumenta, aqueles que possuem $STALK podem enviar e votar em várias propostas de melhoria e obter uma parte da $BEAN.

Como a Beanstalk cria estabilidade?

Um conjunto de participantes diversos, como arbitradores, Bean Farmers (credores) e Silo Members (depositários) são necessários na Beanstalk. O protocolo alinha os incentivos de cada participante para criar uma comunidade diversificada, descentralizada, e maximizar a estabilidade do preço.

Até o ataque de governança on-chain em 17 de Abril, o modelo da Beanstalk funcionava exatamente como planejado. Esse pode não ser o fim para as Beanstalk Farms. Eles estão tentando levantar novos fundos para compensar as vítimas do ataque de governança e inicializar novas pools para fazer a Beanstalk crescer novamente.

$USDC

$USDC é uma das stablecoins mais populares disponíveis em várias chains. É emitida pela Centre, um consórcio entre a Circle e a Coinbase. A $USDC é lastreada por ativos em dólares americanos mantidos em instituições financeiras americanas auditadas e regulamentadas.

Os usuários com uma conta bancária em dólares americanos sempre podem resgatar 1 USDC por $1. Os relatórios das reservas de USDC são auditados pela Grant Thornton LLP, uma empresa de contabilidade sediada nos EUA que emite atestados mensais sobre as reservas do USDC.

USDT

A $USDT é uma criptomoeda atrelada ao dólar americano emitida pela Tether Company. O lastro da $USDT com a USD é obtido mantendo uma soma de notas comerciais, notas de recompra de reserva, dinheiro, contas do tesouro e depósitos em reservas que são iguais ao número de $USDT em circulação.

A $USDT foi lançada em 2014 e era inicialmente conhecida como Realcoin, mais tarde renomeada USTether e, finalmente, USDT. Pela plataforma Omni, a $USDT foi criada como uma camada 2 coin no topo da Bitcoin blockchain. Mais tarde, poderá ser expandida para outras blockchais como Ethereum, Tron, EOS, OMG e Algorand.

A Tether garante o valor da USDT para continuar lastreado ao dólar americano. Sempre que o protocolo emite um novo token USDT, ele garante que aloca um dólar à sua reserva. No entanto, as preocupações acerca de se a Tether tem reservas equivalentes aos tokens USDT em circulação têm sido um problema, tendo em vista que a empresa nunca tenha sido submetida a uma auditoria pública.

bUSD (_Binance)

BUSD é uma stablecoin criada pela Binance em parceria com a Paxos. Essa stablecoin é lastreada 1:1 ao USD e aprovada pelo Departamento de Serviços Financeiros do Estado de Nova York (NYDFS). A Paxos Trust Company é a guardiã das reservas de USD para todo BUSD emitido. A BUSD é compatível com ambos os padrões ERC-20 e BEP-2.

$kUSD(Karura)

A $kUSD é uma stablecoin descentralizada, apoiada por garantias e sem confiança emitida pela The Karura network. Ela possui cofres onde os usuários podem bloquear garantias (outras criptomoedas e cunhar $kUSD.

Mantenha-o estável

Essa lista está longe de ser exaustiva, mas fornece uma visão geral decente dos tipos de stablecoins mais comuns e populares atualmente em uso. A experimentação simultânea que vemos dessas diferentes estratégias e protocolos, acelera nosso avanço coletivo visando a criação de um padrão descentralizado e sem confiança que pode dar a todos os participantes acesso seguro e confiável às ferramentas necessárias para assumir o controle de nossas situação financeira. Elas ainda não são perfeitas, mas acreditamos que chegarão perto muito rapidamente.

_Tem uma startup de blockchain em estágio inicial ou até mesmo uma ideia para uma sem uma equipe? A Momentum 6 é um fundo de estágio inicial focado principalmente em finanças descentralizadas, Web 3.0, jogos e metaverso, e NFTs.

Incubation (M6 Labs)

- Nós aproveitamos nosso profundo conhecimento sobre blockchain e experiências passadas construindo startups de sucesso para criar empresas líderes de mercado. Envie sua ideia ou startup para incubation aqui.

Investimento (M6 Ventures)

- Nós investimos com sucesso em mais de 130 startups de blockchain. Nosso portfólio diversificado mostra que nos posicionamos como uma das principais empresas de investimento.

Pesquisa (M6 Labs)

- Usamos nossa abordagem e análise exclusivas para produzir pesquisas de qualidade em torno das tendências e oportunidades do setor: https://telegram.org/

_Portfólio (mais de 135 projetos)

Sócio-gerente: Garlam Won

Chefe de Laboratórios: Kadeem Clarke

_