31 de outubro

Leitura de 8 minutos

(Pretendo migrá-los para meu blog pessoal assim que encontrar um software de blog que eu goste!)

Resumo

- Ainda que a mudança pareça pequena, alterar os tempos de bloco de 13 para 12 segundos impactou bastante a estrutura de mercado e segurança nas Finanças Descentralizadas

- Mais blocos em um determinado período de tempo permitem mais oportunidades para MEV (Miner extractable value - valor extraível do minerador) e o tipo de MEV (Arbitragem de troca centralizada-descentralizada) que aumenta mais deve beneficiar os usuários.

- Paradigmas de DeFi baseados no tempo são mais seguros, porque blocos manipulados agora são uma parte menor de sua amostra. Por exemplo, os oracles Uniswap v3 TWAP são 72% mais seguros com 12 segundo de bloco em vez de 13 segundos

Introdução

Antes da fusão de Proof of Work à Proof of Stake, os tempos de bloco da Ethereum eram em média de aproximadamente 13 segundos e eram distribuídos de acordo com um processo de Poisson. Entre muitas outras mudanças, a Proof of Stake fixou os tempos de bloco para 12 segundos. Aqui vamos examinar o impacto em tempos de bloco mais curtos e determinísticos no robusto ecossistema de Finanças Descentralizadas (DeFi) da Ethereum.

Mais oportunidades para MEV

A primeira grande mudança para DeFi é o aumento do número de blocos para negociar. Na PoS, o tempo médio de bloco agora é de 12 segundos (assumindo que não haja slots perdidos) ao invés de 13 segundos. Com isso, passam a ser 2.628.000¹ blocos por ano ao invés de 2.425.846. Essa adição de 202.154² blocos a cada ano adiciona mais oportunidades para os buscadores de MEV criarem oportunidades de arbitragem entre trocas em DeFi e arbitragem de trocas centralizadas para descentralizadas.

De acordo com o painel de transparência da Flashbots, a média de bloco MEV-Boost cria 0,14 ETH em gorjetas do validador em comparação com 0,052 para blocos regulares³. Isso significa que no mínimo 0,088ETH em média é criado em MEV por bloco. A quantidade esperada de MEV é maior que isso, porque apenas parte do MEV gerado por bloco é entregue aos validadores. Nesse limite inferior, um mínimo de $15.768.012 é adicionado em MEV por ano.

A oportunidade de MEV que mais se beneficia de tempos de bloco mais curtos é a arbitragem de troca centralizada para descentralizada (cex-dex). Esse tipo de MEVs extrai valores de provedores de liquidez (LPs) de exchanges em DeFi negociando contra eles a preços obsoletos. MEV de fluxo de usuário (sanduíches, front-running, arbitragem de troca descentralizada) não são impactados por tempos de bloco mais curtos porque eles evoluem na frequência de bloco (porque essas formas de MEV dependem de fluxos de usuário).

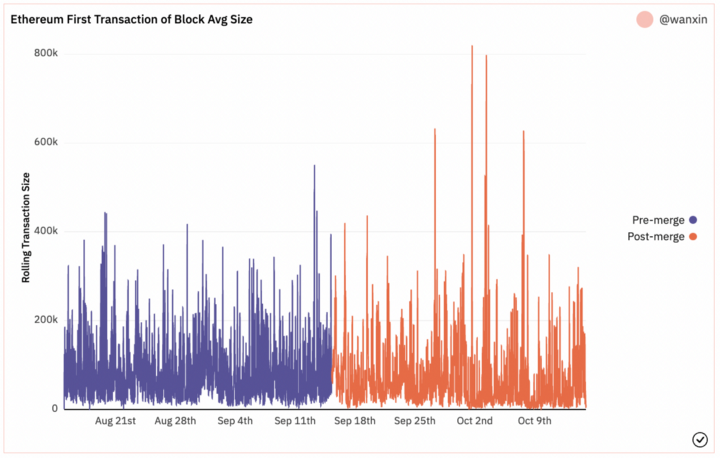

Figura 1 - Tamanho Médio de Transação da Primeira Negociação em um Bloco

Fonte: Dune Query pelo autor

Para quantificar o valor de arbitragem cex-dex, olhamos para a primeira negociação de cada bloco. A primeira transação em um bloco é a mais provável de ser uma arbitragem cex-dex. Isso porque os preços evoluem fora do ecossistema de exchange descentralizada durante o período de tempo entre blocos, e grandes pools precisam ser colocadas em alinhamento uma vez que os blocos são criados. Para tirar proveito disso, a arbitragem mais lucrativa geralmente é disputada e, portanto, a primeira transação (dada uma negociação de troca descentralizada como primeira transação) foi de $2.820, e nos primeiros 15 dias de PoS a transação média foi de $2.463.

Para calcular o impacto do bloco de 12 segundos em DeFi, precisamos primeiro levar em conta a mudança para tempos de bloco determinísticos. Podemos resolver esse impacto na evolução dos preços usando a metodologia de tópico do twitter vinculado⁴. Como os blocos são determinísticos, deve existir em torno de 12% a mais de MEV no mesmo tempo de bloco, portanto, devemos esperar $3.158,4 em um tempo de bloco de PoS de 13 segundos. Isso significa que a alteração de um segundo reduziu a transação mediana de arbitragem cex-dex em 28%.

É possível que existam outras mudanças que afetem o tamanho médio da negociação. Na PoW, mais blocos são produzidos por mineradores que estavam acessando MEV através de um retransmissor como o Flashbots⁵. Quase 90% da taxa de hash foi produzida pela construção de blocos de mineradores por meio do Flashbots⁶. Hoje, cerca de 60% dos blocos foram produzidos por validadores usando blocos parcialmente construídos por Flashbots. Isso pode explicar parte da diferença entre os volumes médios de negociação. Os pesquisadores de MEV podem não querer vazar suas transações para a mempool (pool de memórias), então eles irão renunciar a essa arbitragem e esperar até que um validador executando Flashbots seja escolhido.

Este MEV extra é marginalmente extrativo para os usuários?

O MEV em geral pode ser extrativo para os usuários. MEV, como ataques de repetição e sanduíches, degradam diretamente a qualidade do mercado às custas dos usuários. A arbitragem Cex-dex é um pouco extrativa para LPs, mas de uma maneira diferente. Esse tipo de arbitragem é necessária para que as trocas descentralizadas cotem preços precisos. No entanto, queremos estritamente estimar se o encurtamento dos tempos de bloco fazem a arbitragem de troca centralizada-descentralizada marginalmente mais extrativa para os usuários.

Para fazer isso, precisamos medir o desempenho dos LPs. Podemos observar duas das métricas de desempenho mais populares para LPs, perda impermanente e perda versus reequilíbrio (LVR) e compará-las com retornos de taxas⁷.

Primeiro, prevê-se que (perdas impermanentes - taxas) diminuam com tempos de bloco mais curtos. A perda impermanente não perde dinheiro do MEV, mas de movimentos exógenos de preços em trocas centralizadas. A perda impermanente se comporta da mesma forma com tempos de bloco mais curtos, mas as taxas obtidas para LPs devem ser maiores. Isso porque existem mais oportunidades para pesquisadores de MEV negociarem contra preços de troca centralizadas, devolvendo as taxas aos LPs. Se o preço de uma troca centralizada subir e depois cair novamente antes de poder ser arbitrado em uma troca descentralizada, o LP não foi negociado e não ganharia taxas. Em ambos os casos, o LP perdeu a mesma quantidade em relação à perda impermanente, mas ganhou mais negócios com tempos de bloco mais curtos.

O mesmo argumento é feito para (LVR - taxas). LVR é uma função da volatilidade do preço de troca centralizada. Tempos de bloco mais curtos não aumentam (ou diminuem) a quantidade de volatilidade do preço de troca. O aumento de oportunidades oferece mais taxas potenciais para LPs. Para mais análises, leia o debate de um dos autores da LVR⁸.

Impactos no paradigmas de DeFi cronometrados

Primeiro, devemos explicar o que queremos dizer com paradigmas de DeFi cronometrados. Alguns mercados em DeFi dependem da quantidade de tempo decorrido em um relógio, ao invés de dependerem de um número fixo de blocos. Alguns exemplos são mercados de empréstimo, perpétuos e oracles (oráculos) de precificação, que dependem de uma certa quantidade de tempo para criar métricas de mercado.

O que são price oracles (oráculos de preço*)?

Os oracles de precificação são usados por contratos on-chain para calcular o preço de referência de um ativo. Os preços à vista são péssimos para os preços de referência porque são fáceis de manipular. Por causa disso, price oracles são comumente utilizados por protocolos de empréstimo para garantir que o preço da garantia de um empréstimo seja maior que o preço do ativo emprestado. Um preço de referência incorreto pode fazer com que um protocolo de empréstimo mantenha dívidas incobráveis e, se houver dívidas inadimplentes suficientes, o protocolo poderá falir.

Os oracles de precificação são comumente alvo de hacks porque há um grande incentivo econômico para manipulá-los. Ao manipular o preço de referência de um ativo, o manipulador pode emprestar lucrativamente o ativo manipulado e , em seguida, inadimplir o empréstimo. Assim que o preço volta ao normal, o protocolo de empréstimo fica com dívidas incobráveis. Alguns exemplos desses hacks são as manipulações Mango Markets⁹ e o Moola Markets¹⁰.

Como os oracles de precificação são impactados por blocos mais curtos?

Vamos focar principalmente no oracle de preço médio ponderado no tempo (TWAP) Uniswap v3. Outros oracles de precificação populares, como Chainlink, são menos impactados pela alteração do tempo de bloco. Para calcular os preços, normalmente é usado um período de retrospectiva de 30 minutos¹¹. Isso significa que o protocolo consome informações do oracle de precificação utilizando um preço médio ponderado no tempo durante o período de 30 minutos.

Na PoW, uma média de 144 blocos contribuíram com dados de precificação para TWAP oracles (oráculos de preço médio ponderado no tempo). Já em PoS, são utilizados 150 blocos. Uma diferença de seis blocos pode não parecer muito, mas é bem impactante. Para calcular o impacto, podemos pegar emprestada uma equação derivada de um blog de pesquisa da Uniswap Labs team¹² (equipe dos Laboratórios Uniswap).

Usando a Equação 1 do blog, podemos calcular o número extra de ticks necessários para cruzar para uma manipulação de 20% do TWAP do oracle Uniswap v3. A manipulação de 150 blocos requer 273.497 ticks a serem cruzados, enquanto uma manipulação de 144 blocos requer 262.557, resultando em 10.940 ticks extras. Isso pode não parecer muito, mas os ticks são exponencialmente relacionados aos preços no Uniswap v3. Esses 10.940 ticks exigem que o invasor quase dobre o preço da pool subjacente comparada à manipulação dos 144 blocos.

Usando o cotador Uniswap v3, podemos calcular o número exato de ativos necessários para alcançar o tick requerido para manipular a pool em 20%. Faremos isso para a pool *Uniswap v3 USDC/WETH 5 bps, que tem em média o maior volume diário.

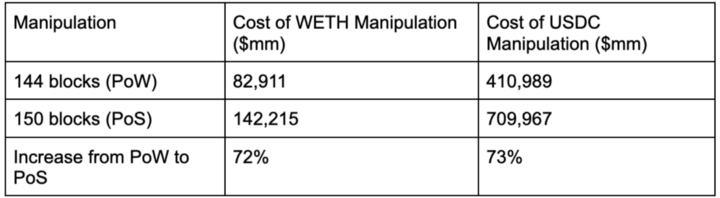

Tabela 1 - Aumento de custo de uma manipulação de 20% no *Uniswap v3 USDC/WETH

Calculado a partir de 4 de setembro de 2022, usando o Uniswap v3 Quoter.

Calculado a partir de 4 de setembro de 2022, usando o Uniswap v3 Quoter.

Este aumento de seis blocos exigem 72% a mais de capital em PoS. Ao encurtar a parcela de amostras manipuladas, as manipulações devem ser maiores de acordo. Aumentar o tamanho das manipulações aumenta seu custo e, na maioria dos casos, de maneira não linear. Encurtar os tempos de bloco aumenta consideravelmente a segurança dos oracles.

Embora esteja fora do alcance deste post, para ler informações sobre o impacto da RANDAO na teoria de jogos do oracle, por favor, consulte o blog da Uniswap Labs acima.

Como os tempos de bloco mais curtos afetam os perpétuos?

Os perpétuos são contratos sobre os preços dos tokens onde o contrato nunca é liquidado. São usados tipicamente para especular ou proteger os preços à vista do token. Enquanto os perpétuos em DeFi não tenham conquistado uma grande participação de mercado, o impacto dos tempos de bloco mais curtos deve aumentar sua segurança se eles encontrarem um amplo ajuste de mercado de produto. A razão é a mesma dos oracles de preço.

Normalmente, o preço médio do perpétuo durante a hora final é usado para calcular as taxas de financiamento para perpétuos. As taxas de financiamento são as taxas utilizadas para manter os perpétuos alinhados com o preço à vista dos ativos. Se o perpétuo estiver, em média, acima do custo do token à vista, uma pequena taxa de financiamento é paga dos “comprados aos vendidos” para trazer o preço de volta ao alinhamento. Normalmente, uma amostra de preço instantânea não é usada porque seria fácil de manipular.

Na PoS, existem 300 blocos usados como preço de referência móvel. Podemos comparar isso à PoW, onde 288 bloqueios foram usados. Como mais blocos são usados para calcular a amostra de preço móvel, mais blocos devem ser manipulados, exigindo mais custo aos manipuladores. Esse aumento no custo dos manipuladores, acrescenta segurança adicional à segurança dos mercados de perpétuos.

Conclusão

No geral, a queda no tempo médio de bloco impactou positivamente no ecossistema DeFi. Adicionou mais oportunidades para os LPs receberem taxas de swap (trocas) sem nenhum custo adicional para eles e aumentou a segurança da DeFi aumentando o custo de manipulação. Embora a redução cada vez maior dos tempos de bloco acabe afetando a funcionalidade do mercado DeFi¹⁴, a mudança de uma média de 13 segundos para 12 segundos foi benéfica para o mercado como um todo.

[1]: (60 * 60 * 24 * 365) / 12 = 2.628.000

[2]: (60 * 60 * 24 * 365) / 13 = 2.425.846 2/13

[3]: Consulte a recompensa de proponentes da média de todos os tempos de bloco do Flashbots MEV-Boost Relay em https://transparency.flashbots.net/

[4]:

https://twitter.com/GaussianProcess/status/1565777459319951360?s=20&t=9_37M6sHSwfS-mm_ICvSmw

[5]:

[6]:

https://transparency.flashbots.net/

[7]: Para obter uma explicação sobre perda impermanente, consulte https://transparency.flashbots.net/

Para obter uma explicação sobre LVR, consulte https://arxiv.org/abs/2208.06046

[8]:

https://twitter.com/ciamac/status/1577690583166029825?s=20&t=-N8VV9oBbxh3EBBeXm_3cQ

[9]:

https://rekt.news/mango-markets-rekt/

[10]:

https://rekt.news/moola-markets-rekt/

[11]:

https://docs.euler.finance/euler-protocol/eulers-default-parameters

[12]:

https://uniswap.org/blog/uniswap-v3-oracles

[13]: 20% de manipulação é necessária para manipular dívidas incobráveis em um par padrão no Euler Finance

[14]: Eventualmente, arbitradores e pesquisadores de MEV não conseguirão calcular transações lucrativas com rapidez suficiente e a qualidade do mercado se degradará. Isso pode ser visto em L2s, onde não ocorre liquidez JIT, pois os blocos são muito rápidos.

Esse artigo foi escrito por Austin Adams e traduzido por Isabela Curado Nehme. Seu original pode ser lido aqui.